راهنمای اولیه برای گروه های مختلف دارایی

راهنمای اولیه برای گروه های مختلف دارایی

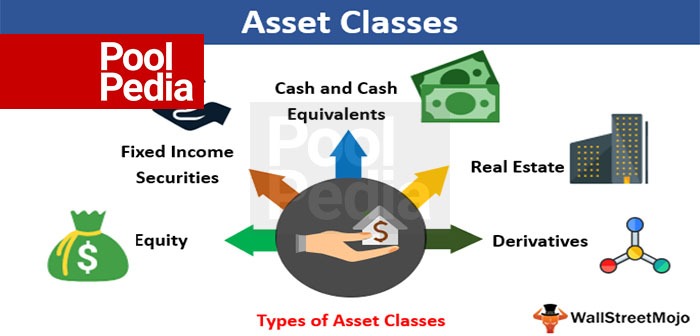

چشم انداز سرمایه گذاری می تواند بسیار پویا و در حال تحول باشد. اما كسانی كه وقت خود را برای فهم اصول اساسی و طبقات دارایی مختلف می گذارند، ایستادگی می كنند كه از درآمد قابل توجهی بهره مند شوند. اولین قدم یادگیری این تمایز، انواع مختلف سرمایه گذاری و مراحل به کار بردن واژهء نردبان خطر است.

کلمات کلیدی

سرمایه گذاری می تواند چشم انداز دلهره آوری برای مبتدیان باشد، با دارایی های گسترده می توانید به یک نمونه کارها اضافه کنید.

سرمایه گذاری نردبان ریسک کلاس های دارایی را براساس میزان ریسک نسبی آن ها شناسایی می کنند، با پول نقد که پایدارترین و جایگزین ترین سرمایه گذاری ها اغلب بی ثبات است.

چسبیدن به صندوق های شاخص یا مبادله وجوه ارزی که بازار را منعکس می کند، اغلب بهترین مسیر برای یک سرمایه گذار جدید است.

فهم سرمایه گذاری نردبان خطر

در اینجا گروه های مختلف دارایی، به ترتیب صعودی ریسک در نردبان ریسک سرمایه گذاری وجود دارد.

پول نقد

سپرده بانکی نقدی ساده ترین، آسان ترین درک سرمایه دارایی و امن ترین گزینه است. این روش نه تنها اطلاع دقیقی از منافعی که کسب خواهند کرد می دهد، بلکه تضمین می کند که سرمایه خود را پس خواهند گرفت.

در روند نزولی ، سود حاصل از پول نقدی که در حساب پس انداز گرفته می شود به ندرت باعث تورم می شود. گواهی های سپرده (CDs) اسناد نقدینه ای هستند که بسیار شبیه به پول نقد هستند که به طور معمول نرخ سود بالایی را به حساب های پس انداز ارائه می دهند. با این وجود ، پول برای مدت زمانی بلوکه می شود و مجازات های احتمالی برداشت زودهنگام در آن وجود دارد.

اوراق قرضه

اوراق قرضه یک سند بدهی است که نشان دهنده وامی است که توسط یک سرمایه گذار به یک وام دهنده گرفته شده است. اوراق قرضه معمولی شامل یک شرکت یا یک سازمان دولتی است که در آن وام گیرنده نرخ مبادله ای ثابت را در ازای استفاده از سرمایه خود به وام دهنده صادر می کند.

اوراق قرضه در سازمان هایی که از آنها برای تأمین اعتبار عملیات ، خرید یا سایر پروژه ها استفاده می کنند امری عادی است.

نرخ اوراق قرضه اساساً توسط نرخ بهره تعیین می شود. به همین دلیل، آنها در دوره های کاهش کمی یا معامله های فدرال رزرو یا سایر بانک های مرکزی ، نرخ بهره را بالا می برند.

سهام

سهام قرضه به سرمایه گذاران اجازه می دهد از طریق افزایش قیمت سهام و از طریق سود سهام در جهت موفقیت شرکت گام بردارند. سهامداران در صورت انحلال ادعایی در مورد دارایی شرکت دارند که اگر شرکت ورشکست شود اما صاحب دارایی نمی باشد. دارندگان سهام مشترک از حق رأی در جلسات سهامداران برخوردار می شوند. دارندگان سهام ممتاز از حق رای برخوردار نیستند اما نسبت به سهامداران مشترک از نظر پرداخت سود سهام تقدم دارند.

صندوق سرمایه گذاری مشترک

صندوق سرمایه گذاری مشترک نوعی سرمایه گذاری است که در آن بیش از یک سرمایه گذار پول خود را برای خرید اوراق بهادار جمع می کنند. صندوق مشترک لزوماً منفعل نیستند و توسط اوراق بهادار مدیریت می شوند کسانی که سرمایه گذاری تلفیقی را به سهام ، اوراق قرضه و سایر اوراق بهادار اختصاص داده و توزیع می کنند. این افراد ممکن است برای هر سهم کمتر از 1000 دلار در بودجه متقابل سرمایه گذاری کنند.

بعضی از مواقع صندوق های مشترک برای شاخص های اصولی از جمله S&P 500 طراحی شده اند. همچنین بسیاری از صندوق های مشترک نیز وجود دارند که فعالانه مدیریت می شوند، به این معنا که آن ها توسط مدیران اوراق قرضه به روز رسانی می شوند که آن ها تخصیص خود را با احتیاط در صندوق پیگیری و تنظیم می کنند. اگر چه، به طور کلی این وجوه هزینه های بیشتری همچون هزینه های مدیریت سالانه و هزینه های پیش رو را شامل می شود که می تواند بازده سرمایه گذاری را کاهش دهد.

در پایان روز معاملات وجوه مشترک ارزش گذاری می شوند، و تمام معاملات خرید و فروش نیز پس از بسته شدن بازار صورت می گیرند.

صندوق های قابل معامله در بورس

صندوق های قابل معامله در بورس از زمان معرفی آن ها تا اواسط دههء 1990 بسیار رایج شده است. صندوق های قابل معامله در بورس مشابه صندوق های مشترک می باشند، اما در طول روز در بورس سهام مدام در حال مبادله شدن می باشند. به این ترتیب، آن ها خرید و فروش سهام را مانند آینه بازتاب می دهند. این موضوع هم چنین به این معناست که ارزش آن ها به شدت در طی یک روز معاملاتی تغییر کند. صندوق های قابل معامله در بورس یا ETF می تواند شاخص اصولی مانند S&P 500 و یا هر سبد سهام دیگر را که صادر کنندهء ETF است را ردیابی کند. این مورد می تواند شامل تمامی موارد از جمله بازارهای نو ظهور، کالاها، بخشهای تجاری منحصر به فرد مانند زیست فناوری یا کشاورزی و موارد دیگر باشد. با توجه به سهولت تجارت و پوشش گسترده، صندوق های قابل معامله در بورس به شدت در بین سرمایه گذاران محبوب هستند.

سرمایه گذاری های جایگزینی

در اینجا جهان گسترده ای از سرمایه گذاری های جایگزین از جمله بخش های زیر وجود دارد:

مشاور املاک

سرمایه گذاران می توانند با خرید مستقیم ملک تجاری یا مسکونی ، املاک و مستغلات را به دست آورند. از طرف دیگر ، آنها می توانند سهام خود را در اعتبار سرمایه گذاری در املاک و مستغلات خریداری کنند. REITs مانند صندوق های مشترک عمل می کنند که در آن گروهی از سرمایه گذاران پول خود را برای خرید ملک جمع می کنند. مانند سهام در همان بورس تجارت می کنند.

صندوق حفظ ارزش و صندوق های سهام خصوصی

صندوق پوشش ریسک، که برای طیفی از دارایی ها برای سرمایه گذاری طراحی شده است که فراتر از بازده بازار که آلفا نیز نامیده می شود ارائه می دهد. با این حال، این عملکرد تضمین نشده است و صندوق های حفظ ارزش، تغییرات باورنکردنی را در بازده ایجاد می کند که گاهی اوقات بازار را با سود ناخالصی تحت تاثیر قرار می دهد. این وسایل نقلیه معمولاً فقط برای سرمایه گذاران معتبر در دسترس است ، اغلب به سرمایه گذاری اولیه بالای 1 میلیون دلار یا بیشتر احتیاج دارند. آن ها همچنین تمایل به مالیات بستن بر نیازهای ارزش خالص دارند. هر دو نوع سرمایه گذاری ممکن است پول یک سرمایه گذار را در دوره های زمانی قابل توجه ارتباط دهند.

کالاها

کالاها به منابع ملموس مانند طلا ، نقره ، نفت خام و همچنین محصولات کشاورزی اشاره دارند.

چگونه به طور معقول ، مناسب و به سادگی سرمایه گذاری کنیم.

بسیاری از سرمایه گذاران کهنه کار نمونه های خود را با استفاده از طبقات دارایی ذکر شده در بالا تنوع می بخشند ، و این ترکیب نشان دهنده تحمل آنها برای ریسک است. یک توصیه خوب برای سرمایه گذاران این است که با سرمایه گذاری های ساده شروع کنید، و سپس دارایی خود را بصورت تدریجی گسترش دهید. با این حال، بسیاری از مردم بیش از حد نگران نظارت روزانه اوراق بهادار خود هستند. بنابراین، چسبیدن به صندوق های شاخص که بازار را منعکس می کند یک راه حل مناسب است. استیون گلدبرگ ، مدیر عامل شرکت سرمایه گذاری Tweddell Goldberg Investment مقاله نویس صندوق های طولانی مدت در Kiplinger.com علاوه بر این استدلال می کند که بیشتر افراد فقط به سه صندوق شاخص نیاز دارند: یکی از آنها سهام بازار سهام ایالات متحده، دیگری با سهام بین المللی و سوم ردیابی شاخص اوراق.

نتیجه

آموزش سرمایه گذاری امری ضروری است، همانطور که باید از سرمایه گذاری هایی که آن ها را درک نمی کنید اجتناب کنید. در ضمن رد “نکات داغ” از منابع غیرقابل اعتماد ، به توصیه های صحیح سرمایه گذاران باتجربه اعتماد کنید. هنگام مشورت با متخصصان، به جای آن هایی که حق کمیسیون دریافت می کنند به مشاوران مالی مستقل مراجعه کنید که فقط به ازای دادن مشاوره پول دریافت می کنند. و مهمتر از همه دارایی های خود را در یک بخش گستردهء دارایی متنوع سازید.