پورتفوی همانند یک چتر برای سرمایه گذاریها و سایر داراییهای یک فرد است. مهمترین عامل در هنگام ساخت یک پورتفوی سرمایه گذاری، متنوع سازی و تحمل ریسک است.

سرمایه گذاران و معاملهگران اغلب در مورد پورتفوی خود، کم و زیاد کردن و اصلاح آن صحبت میکنند، اما پورتفوی دقیقاً به چه معناست؟ پورتفوی معمولاً به معنای کل داراییهای یک سرمایه گذار است.

پورتفوی سرمایه گذاری چیست؟

تعریف پورتفوی

پورتفوی مجموعه کل سرمایه گذاریها یا داراییهای مالی از جمله سهام، اوراق قرضه، املاک و مستغلات، صندوقهای سرمایه گذاری و سایر اوراق بهادار متعلق به یک شخص یا یک موسسه است. «پورتفوی» به تمام سرمایه گذاریهایی اشاره دارد که ممکن است لزوماً در یک حساب واحد قرار نگیرند.

در خارج از دنیای مالی، پورتفوی میتواند به مجموعه موارد دیگر اشاره داشته باشد به عنوان مثال یک هنرمند ممکن است پورتفویی داشته باشد که آثار هنریاش را به نمایش بگذارد یا یک دانش آموز ممکن است پورتفویی داشته باشد که موفقیتهای تحصیلی او را برجسته میکند.

چگونه با سرمایه گذاری از طریق صندوق سرمایه گذاری مشترک پول بدست آوریم

در هنگام ساخت پورتفوی چه مواردی را باید در نظر گرفت

چند نکته وجود دارد که باید هنگام ایجاد پورتفوی به خاطر بسپارید از جمله متنوع سازی و تحمل ریسک.

این عوامل برای تعیین تخصیص دارایی یا اینکه دقیقاً چه مواردی و با چه میزانی باید در سبد سرمایه گذاری شما قرار بگیرد به شما کمک میکنند. تخصیص دارایی به معنای اختصاص درصدی از پورتفوی به هر نوع از سرمایه گذاری است.

• متنوع سازی رمز موفقیت در سرمایه گذاری است. برای اطمینان از اینکه عملکرد پورتفوی شما بیش از حد به یک دارایی خاص وابسته نیست بایستی با توزیع سرمایه خود در شرکتها، صنایع و مناطق مختلف جغرافیایی، ریسک کلی را کاهش دهید. به عنوان مثال اگر کل پرتفوی شما به یک سهم اختصاص یابد و آن سهم دچار مشکل شود احتمالاً پرتفوی شما نیز ضربه خواهد خورد. اگر پورتفوی شما از داراییهای متفاوتی که هر کدام نماینده شرکتها و صنایع مختلفی هستند تشکیل شده باشد در برابر تلاطمات بازار مقاومت بهتری از خود نشان خواهد داد.

• تحمل ریسک به معنای میزان تمایل شما برای پذیرش ضررهای سرمایه گذاری در ازای بازدهی بالاتر است. به عبارت دیگر نشان دهنده میزان توانایی شما در کنار آمدن از لحاظ مالی (و روانی) با نوسانات بازار است. تحمل ریسک معمولاً با توجه به میزان فاصله شما با اهداف سرمایه گذاریتان تعیین میشود: اگر هدف دراز مدت باشد، وقت زیادی برای فرار از اوج و فرود بازار سهام دارید و میتوانید در سرمایه گذاریهای پر ریسکتری مانند سهام یا صندوقهای سرمایه گذاری ورود کنید. اگر هدف شما مثلاً برای پنج سال آینده باشد بایستی ریسک کمتری را متحمل شوید زیرا فرصت لازم برای جبران ضررهای احتمالی بازار را ندارید.

آنچه در پورتفوی گنجانده میشود

پورتفوی از حسابهای سرمایه گذاری و سرمایه گذاریهای خاص موجود در آن حسابها تشکیل شده است. در ادامه برخی از حسابها و سرمایه گذاریهایی که بعنوان بخشی از پورتفوی در نظر گرفته میشوند آورده شدهاند.

سرمایه گذاری بر اساس مسئولیت پذیری اجتماعی

حسابهای سرمایه گذاری

ممکن است چندین حساب داشته باشید که دارای سرمایه گذاریهای مختلف با اهداف مختلف باشند به عنوان مثال حسابی جهت دوران بازنشستگی و یک حساب کارگزاری برای معاملات سهام. اما به پورتفوی سرمایه گذاری خود به عنوان چتری برای تمام حسابهای سرمایه گذاری خود فکر کنید از جمله:

سرمایه گذاریهای خاص

در ادامه چند نوع سرمایه گذاری که معمولاً در یک پورتفوی پیدا میشود و همچنین میزان ریسکهای متناظر آورده شده است.

سهام: سهام به افراد سهمی از مالکیت در یک شرکت میدهد. خرید تک سهمها با ریسک زیادی همراه است اما از نظر تاریخی سهام بالاترین نرخ بازده میانگین را فراهم میکند.

اوراق قرضه: اوراق قرضه ابزاری است که توسط یک شرکت یا دولت برای وام گرفتن از سرمایه گذار استفاده میشود. اوراق قرضه از ریسک کمتری نسبت به سهام برخوردار هستند، هرچند برخی این ریسک را دارند که وام گیرنده ممکن است وام خود را نکول کند.

صندوقهای سرمایه گذاری مشترک: صندوقهای سرمایه گذاری به شما این امکان را میدهند تا همزمان در بسیاری از سهام، اوراق قرضه یا سایر سرمایه گذاریها ورود کنید و به پورتفویی خود تنوع فوری ببخشید. این تنوع باعث میشود که صندوقهای سرمایه گذاری ریسک کمتری نسبت به سهام داشته باشند اما سطح ریسک تا حدودی به قوت و ضعف اجزای تشکیل دهنده صندوق بستگی دارد. همۀ صندوقهای سرمایه گذاری دارای درجاتی از ریسک هستند.

سرمایه گذاری

۴ نوع پرتفوی رایج

بطور کلی انواع مختلفی از پورتفوی سرمایه گذاری وجود دارد اما برای ایجاد پورتفوی ایدهآل خود، ممکن است در نهایت برخی از سبکهای زیر را با هم ترکیب کنید. به عنوان مثال شما میتوانید پورتفویی تهاجمی داشته باشید که منحصراً بر داراییهای خاصی متمرکز باشد.

پورتفویی تهاجمی برای کسانی است که تحمل ریسک بالایی دارند، مانند افرادی که افق زمانی بلند مدتی را مد نظر دارند. یک پرتفوی تهاجمی ممکن است بیشتر بر روی سهام متمرکز باشد و شامل شرکتهای جدیدی باشد که سابقه کمتر اثبات شدهای دارند. این شرکتها ممکن است عملکرد خوبی از خود نشان داده و منجر به سود بیشتری شوند اما همچنین میتوانند عملکرد ضعیفی داشته و یا حتی از دنیای تجارت خارج شوند.

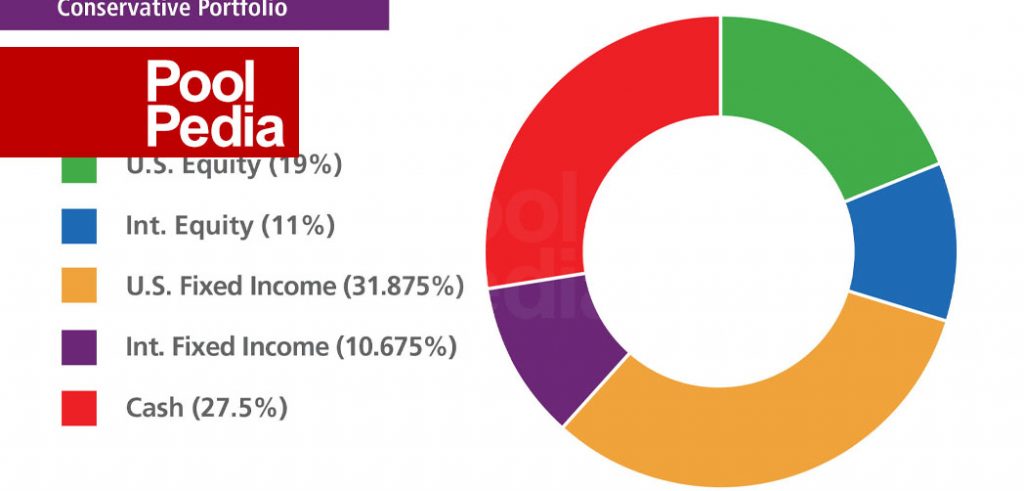

پورتفوی دفاعی اساساً برعکس یک پورتفوی تهاجمی است. پورتفوی دفاعی که گاهی اوقات پرتفوی محافظه کارانه نامیده میشود مربوط به سرمایه گذارانی با تحمل ریسک پایین است، مانند شخصی که در آستانه بازنشستگی است یا برای یک هدف کوتاه مدت سرمایه گذاری میکند. پرتفویهای دفاعی ممکن است بیش از سهام دارای اوراق قرضه باشند و غالباً شامل صندوقهای سرمایه گذاری مشترکی هستند که بر بخشهای امتحان پس داده بازار متمرکز هستند.

پورتفوی درآمدی بر داراییهایی که درآمد تولید میکنند مانند اوراق قرضه و سهامی که سیاست تقسیم سود دارند متمرکز هستند. این نوع سرمایه گذاریها معمولاً در فواصل منظمی مانند سه ماهه یا سالانه به سرمایه گذار عایدی پرداخت میکنند. این پورتفوی به طور معمول مناسب بازنشستگانی است که پس از پایان کار خود به یک منبع درآمد ثابت نیاز دارند.

پورتفوی مسئولیت اجتماعی عمدتاً بر صندوقهایی که عوامل زیست محیطی، اجتماعی و حاکمیتی را در نظر میگیرند استوار شده است. به عنوان مثال میتوان با صندوقهایی که روی انرژیهای سبز و تجدید پذیر سرمایه گذاری میکنند یک پورتفوی سازگار با محیط زیست ایجاد کرد. سرمایه گذاری بر اساس مسئولیت اجتماعی میتواند به شما کمک کند تا پورتفویی را بسازید که نه تنها بازدهی معقولی داشته باشد بلکه از ابزارهای مناسبی نیز بهره مند باشد.

نحوه راه اندازی پورتفوی

اگر انتخاب سرمایه گذاریها مورد علاقه شما نیست میتوانید با کمک مشاوران مالی مدرن و سنتی سرمایه گذاری کنید. مشاوران مالی مدرن یا روبوتیک از الگوریتمهای رایانهای برای ساخت و مدیریت پورتفوی شخصی استفاده میکنند که اغلب هزینهای کمتر از کار با یک مشاور مالی سنتی را در پی دارد.