حتما با گفته من موافقید که زندگیای که پر از بدهی و قرض باشد آنچنان هم لذتبخش نخواهد بود. بدتر از همه این است که میزان خرجتان بیشتر از درآمدتان باشد. وقتی در آخر ماه کفگیر به ته دیگ میخورد و هیچ پولی در بساطتان نمیماند، استرس شدیدی شما را فرا گرفته و مشکلات مالی متعددی گریبانگیرتان خواهد شد. اگر زیاد خرجکردن یکی از مشکلات شماست، وقت آن رسیده که جلوی این کار را گرفته و بیشتر از درآمدتان خرج نکنید. در ادامه این مقاله با راهنمای جامع مدیریت هزینه ها آشنا خواهید شد.

روش اول: بودجه خود را مشخص کنید.

۱. اول از همه باید بدانید که به چه دلیل مشخصکردن بودجه دارای اهمیت است.

مشخصکردن بودجه و پایبندماندن به آن به شما کمک میکند که نه تنها در مدیریت هزینه ها پیشرفت کنید بلکه از میزان بدهیهایتان نیز بکاهید. کمک دیگری که این کار میکند این است که باعث حفظ سرمایه و افزایش آن میشود. فرایند بودجهسازی شما را مجبور خواهد کرد تا هزینههایتان را به دو دسته موارد موردنیاز و موارد دلخواه تقسیم کنید. با این روش به خوبی خواهید دانست که چه جاهایی باید جلوی هزینههایتان را بگیرید. همچنین با این کار میتوانید ارزیابی دقیقی از این موضوع داشته باشید که با درآمد و هزینهی کنونی چه کارهایی از دستتان برخواهد آمد. اگر دقیقا بدانید که در هر ماه چقدر میتوانید خرج کنید و هزینههایتان را اولویتبندی کنید، احتمال اینکه در آخر ماه آهی در بساطتان نباشد بسیار کاهش خواهد یافت. همچنین با استفاده از این راهکار دیگر لازم نخواهد بود که قرضهایتان را با کارت اعتباری پرداخت کنید، چون این کار فقط میزان بدهیهایتان را افزایش خواهد داد.

۲. محاسبه درآمد ماهیانه برای مدیریت هزینه ها

برای مدیریت هزینه ها این کار برای یک سری از افراد بسیار چالشبرانگیزتر خواهد بود. اگر دریافت حقوق شما به صورت هفتگی، دو هفته یکبار، نیم ماهه یا ماهیانه است، حدسزدن اینکه در ماه چقدر درآمد خواهید داشت کار آسانی میباشد. اما اگر به صورت ساعتی یا به صورت فصلی حقوق میگیرید، تعیین اینکه به طور متوسط چه میزان درآمد ماهیانه دارید کار سختتری خواهد بود.

آن دسته از افراد که حقوق ثابت دارند به راحتی میتوانند تعداد دریافت حقوقشان را در خالص دریافتی ضرب کرده و درآمد ماهیانه خود را محاسبه کنند. برای مثال اگر شما به صورت دو هفته یکبار حقوق میگیرید این بدان معناست که هر ماه دو بار چک حقوق دریافت میکنید. اگر مبلغ چک دریافتی پس از کسر مالیات ۱۲۵۰ دلار باشد، درآمد ماهیانه شما ۲۵۰۰ دلار خواهد بود.

اگر هر دو هفته یکبار حقوق میگیرید، این بدان معناست که در سال ۲۶ چک حقوق دریافت میکنید. حواستان باشد که در این میان ۲ چک حقوق اضافی نیز دریافت میکنید چون دو ماه در سال سه پرداختی دیگر نیز خواهند داشت.

اگر به صورت نیم ماهه حقوق میگیرید، پس در هر ماه دو چک حقوق دریافت خواهید کرد یا به عبارت دیگر در سال ۲۴ چک حقوق دریافت میکنید.

اما اگر دریافت حقوقتان به صورت ساعتی است و یا در هر فصل شکل نامنظمی دارد، پس به شش یا ۱۲ ماه چک دریافتی خود نگاه کنید.

متوسط درآمد خود در هر ماه را در نظر بگیرید. برای مثال فرض کنید که در شش ماه اخیر به ترتیب ۲۵۰۰، ۳۰۰۰، ۲۰۰۰، ۱۸۰۰، ۳۲۰۰ و ۲۷۰۰ دلار حقوق دریافت کردهاید. این اعداد را با یکدیگر جمع کنید (۱۵۲۰۰ دلار). این عدد را به تعداد ماه که ۶ میباشد تقسیم کنید تا متوسط حقوق خود را بدست آورید. (در هر ماه ۲۵۳۳ دلار = ۶ / ۱۵۲۰۰ دلار)

۳. مقدار کل بدهیهایتان را محاسبه کنید.

کار بعدی که باید برای مدیریت هزینه ها بکنید این است که جمع کل بدهیهایتان را بدست آورید. این بدهیها میتوانند اقساط ماشین، اقساط وام دانشجویی، وامها و پرداختیهای کارت اعتباری باشد. در خصوص کارت اعتباری، حداقل پرداختی ماهیانه خود را مشخص کنید. اگر جلوی بدهیهای جدید را گرفته باشید، پس به نظر میرسد که این پرداختیهای ماهیانه در کوتاهمدت تغییری نداشته باشند و از آنها میتوانید به عنوان هزینههای ماهیانه در بودجه خود استفاده کنید. اما اگر نمیتوانید وابستگی خود به کارت اعتباری را قطع کنید، پس مشخصکردن بودجه میتواند به شما کمک کند که در بلندمدت از شر این نوع بدهیها خلاص شوید.

۴. هزینههای ماهیانه را مشخص کنید.

مشخص کنید که هر ماه در کنار سایر بدهیها چقدر هزینه دارید. این هزینهها شامل هزینههای منزل نظیر خرید وسایل و خورد و خوراک، حمل و نقل، البسه، هزینه شارژ تلفن همراه، قبوض آب و برق و گاز و دیگر هزینهها میباشد. تا آنجا که میتوانید هزینههایتان را با جزئیات دستهبندی کنید تا در فرایند بودجهسازی دید شفاف و دقیقی نسبت به آنها داشته باشید. برای مثال یک سری افراد ترجیح میدهند در یک خط هزینههایشان را مشخص کنند مثلا هزینه قبوض خدماتی. ولی یک سری دیگر نیز هستند که دوست دارند با جزئیات هزینههایشان را مشخص کنند و آنها را به کوچکترین اجزاء تقسیم میکنند مثلا هزینه قبض آب، برق، گاز و تلفن.

اگر دقیقا نمیدانید که در خصوص آیتمهای بالا هر ماه چقدر هزینه صرف میکنید، پس سعی کنید تا چند هفته هزینههایتان را دنبال کرده و روند آنها را به دست آورید.

۵. نتیجه نهایی را ارزیابی کنید.

کاری که باید بکنید این است که مبلغ کل بدهیها و دیگر هزینههای ماهیانه را از مبلغ کل درآمدتان کسر کنید. اگر تراز مالی شما در انتهای ماه مثبت بود این بدان معناست که خرجتان با دخلتان خواندهاست. در این صورت این فرصت را خواهید داشت که بخشی از درآمد اضافی خود را سرمایهگذاری کرده و ثروتتان را افزایش دهید. اما اگر تزار مالیتان منفی بود، بنابراین باید بگوییم که بیش از حد مجاز خرج کردهاید. شما باید هزینههای خود را ارزیابی کرده و روشی را پیدا کنید که جلوی این کار را بگیرید.

۶. اصلاحات لازم برای خرجکردن را در برنامه خود قرار دهید.

اگر دخلتان با خرجتان نمیخواند پس مجبورید نگاه مجددی به هزینههای خود انداخته و ببینید که کدامیک را میتوانید از رده خارج کنید. اینجاست که هنر دستهبندی هزینهها میتواند به کمک شما بیاید. این کار نه تنها به شما کمک میکند که بین موارد موردنیاز و ضروری و آنچیزی که دوست دارید تفکیک قائل شوید بلکه میتوانید تشخیص دهید که پول شما بیشتر از همه در چه محلهایی صرف میشود.

برخی از آیتمها وجود دارند که نمیتوانید اصلاحات خاصی بر روی آنها انجام دهید. هزینههایی چون اجارهبها یا وام ماهیتی ثابت داشته و در کوتاهمدت نمیتوانند تغییر کنند.

با این حال محلهای هزینهای بسیاری نیز وجود دارند که میتوانید تغییری در آنها اعمال کرده و کمتر در آنها خرج کنید. برای مثال اولین چیزی که به ذهن افراد میرسد این است که چه میزان هزینه صرف غذا میکنند و تصمیم میگیرند کمتر فستفود بخورند.

برای کمکردن بدهیها برنامهریزی کنید. اگر هزینههایی چون خورد و خوراک، تلفن همراه و البسه را در حد نیاز انجام دهید، میتوانید بخشی از هزینه صرفهجویی شده را صرف کمکردن بدهیهای کارت اعتباری خود کنید.

تا آنجا که میتوانید پول خود را پسانداز کنید. شما باید بتوانید مبلغ مشخصی را برای روز مبادا پسانداز کنید تا اگر به مشکل برخوردید خیالتان راحت باشد. کنارگذاشتن این مبلغ به شما کمک خواهد کرد که در صورت بروز هزینههای پیشبینینشده بدون اینکه از کارت اعتباری خود هزینه کرده و بدهی جدیدی بالا بیاورید، از پس اوضاع بر بیایید.

۷. روند خرجکردن خود را دنبال کنید.

حداقل یک ساعت در ماه را صرف بازبینی بودجه خود کنید. تا حالا تلاش مفیدی را برای بودجهسازی صرف کردهاید. این به بعد سعی کنید زمانی را به بررسی شیوه خرجکردن خود اختصاص داده و مطمئن باشید که به خوبی آنرا دنبال کنید. اگر نسبت به رصد خرجهای خود و پایبندی به بودجه به یک نظم مشخص دست پیدا کنید، میتوانید تضمین کنید که جلوی خرجهای اضافی را بگیرید. این کار نه تنها به شما کمک میکند که در انتهای ماه به مشکل برنخورید بلکه میتوانید یک مقدار پول نیز برای خود پسانداز کرده و در بلندمدت برنامه مالی خوبی را طرحریزی کنید.

روش دوم: هزینههای ماهیانه خود را کاهش دهید.

۱. غذاهایتان را خودتان بپزید.

بر اساس گزارش انجمن تغذیه سالم ایالات متحده (USHFC)، خانوادههای آمریکایی بیش از نیمی از بودجه غذای خود صرف خوردن فستفود در بیرون از خانه میکنند. برای برخی خانوادهها این به معنای صرف صدها دلار در ماه است، نه فقط برای غذاهای رستورانی بلکه غذاهای آماده نظیر کتف و بال جوجه و نظایر آن. اگر یک غذای متوسط رستورانی هزینهای برابر ۱۳ دلار به ازای هر نفر و پختن غذا در خانه هزینهای برابر ۴ دلار به ازای هر نفر داشته باشد، پس یک خانواده چهار نفره در صورت دوبار طبخ و میل غذای بیشتر در منزل در هفته میتوانند پول زیادی را در هر ماه پسانداز کنند.

بر فرض مثال، متوسط هزینه صرف غذا در رستوران برای یک خانواده چهار نفره ۵۲ دلار میشود (۵۲$ = ۴ × ۱۳$). میانگین هزینه صرف غذا در منزل برای یک خانواده چهار نفره نیز ۱۶ دلار میباشد (۱۶$ = ۴ × ۴$)

بنابراین اگر در هفته دو بار غذای خانگی بخورید میتوانید ۷۲ دلار را پسانداز کنید (۳۶$ = ۱۶$ – ۵۲$ ؛ ۷۲$ = ۲ × ۳۶$)

پس اگر یک خانواده چهار نفره دو بار کمتر غذای رستورانی بخورند و آنرا جایگزین غذای خانگی کنند، در ماه میتوانند رقمی بالغ بر ۲۸۸ دلار در ماه را فقط بابت تغذیه و خوراک پسانداز کنند. (۲۸۸$ = هفته ۴ × ۷۲$)

۲. لیستی از مایحتاج خود تهیه کنید.

اگر قرار است از این پس خودتان غذاهایتان را بپزید، لیست مایحتاجتان را نوشته و وقتی به خرید میروید آنرا همراهتان داشته باشید. این لیست را بر اساس دستهبندیهای موردنیازتان نظیر دسته غذایی مثل نان و برنج، سبزیجات، گوشت و سایر موارد تهیه کنید. تنها مواردی را خریداری کنید که برای تهیه غذاهای منویتان نیاز دارید. تا آنجا که ممکن است مایحتاج غذایی خود را تر و تازه بخرید. غذاهای فرآوریشده یا کنسروی نه تنها برای سلامتی مضر میباشند بلکه از نظیر قیمتی نیز گرانتر هستند.

از خریدن آبهای شیشهای پرهیز کنید. حتیالامکان آبهایی با بطریهای پلاستیکی با قابلیت استفاده مجدد بخرید تا بتوانید بعداً آنرا با آب تصفیهشده پر کنید.

گوشت و سبزیهای کنسروی، منجمد و از پیش آماده شده قیمت بالاتری نسبت به انواع تازه دارند.

۳. جلوی خریدهای وسوسهای را بگیرید.

ولخرجیکردن برای به دست آوردن آخرین مدل یک گوشی، یک جفت کفش شیک و مجلسی یا حتی یک دسر خوشمزه، به خصوص اگر در ابتدا آنقدرها هم گران نباشد، کار بسیار آسانی است. با این حال خریدهای وسوسهای میتواند در طول یک ماه هزینهای زیادی را به شما تحمیل کند. شما باید یاد بگیرید که چگونه جلوی خریدهای وسوسهای را بگیرید. با این کار جلوی خرجکردن بیش از درآمدتان را خواهید گرفت. با رعایت چند نکته کوتاه و عملی میتوانید جلوی این نوع از خریدها را بگیرید:

در این مواقع به جای کارت اعتباری از پول نقد استفاده کنید. شاید استفاده از کارتهای اعتباری برای تمام خریدهایتان بسیار راحتتر باشد، اما تجربه ثابت کردهاست که وقتی کارت اعتباری دستتان است خیلی راحتتر خرجهای غیرضروری را انجام خواهید داد. مطالعات نشان دادهاست که مردم وقتی از کارت برای خریدهایشان استفاده میکنند، بیش از حد نیازشان خرید کرده و این مساله بار روانی کمتری را به آنها وارد میکند. دلیلش هم این است که استفاده از آن بسیار راحتتر بوده و البته دنبالکردن اینکه واقعا چقدر خرج کردهاید کار بسیار سختتری است.

فقط به اندازه نیازتان پول نقد همراه داشته باشید. این کار مانع این میشود که خرید وسوسهای داشته باشید مگر آنکه آنقدر به این حقیقت آگاه باشید که برای خرید بیشتر و البته موردنیاز به سمت ATM رفته و پول نقد بیشتری دریافت کنید.

برای خریدهای خود یک بازه انتظاری تعریف کنید. یعنی پس از رسیدن به یک حد مشخص هزینهای یا هزینهکردن در یک دسته خاص، نسبت به خرید اقدام نکنید. به خودتان بگویید که مثلا ۵ روز، دو هفته یا یک ماه باید تا خرید بیشتر از ۵۰ دلار یا ملزومات غذایی صبر کنم.

اگر چیزی میبینید و فکر میکنید که باید آنرا داشته باشید و البته جزو لوازم ضروری نیز نمیباشد، فقط کافیست از آن عکس گرفته و آنرا روی یخچالتان بچسبانید و تاریخ آن روز را رویش یادداشت کنید. اگر پس از سپریشدن بازه انتظار باز هم به آن نیاز داشتید، برای آن برنامهریزی کرده و آنرا خریداری کنید.

به جای دلار بر حسب زمان فکر کنید. اینگونه فکر کنید که برای خریدن یک کالای ۵۰ دلاری چند ساعت باید کار کنید.

سعی کنید برای گشت و گذار، فروشگاههای بزرگ را انتخاب نکنید یا در اوقات بیکاری به فروشگاههای آنلاین مراجعه نکنید. خودتان را در مسیر وسوسه قرار ندهید.

۴. هزینه شارژ تلویزیون کابلی خود را کاهش دهید.

از شر کانالهای پریمیوم تلویزیونهای کابلی خلاص شوید و به جای آن از سرویسهای استریمینگ اینترنتی نظیر Hulu Plus, Netflix و Amazon Prime استفاده کنید. میانگین هزینه این سرویسها حدود ۸ دلار در ماه است. حتی اگر از هر سه این خدمات استفاده کنید و با دسترسی اینترنت به امکانات اولیه تلویزیونهای کابلی دسترسی پیدا کنید، باز هم حدود ۵۰ درصد در هزینه تلویزیون کابلی صرفهجویی کردهاید.

میانگین هزینه خدمات کانالهای پریمیوم کابلی که شامل کانالهای ESPN و HBO باشد چیزی حدود ۱۳۰ دلار در ماه است.

میانگین هزینه خدمات استاندارد کابلی (با ۲۰ کانال) علاوه بر اینترنت ۱۵ مگابیتبرثانیه نیز حدود ۴۵ دلار در ماه است. خریدن اشتراک Netflix, Hulu Plus و Amazon Prime نیز حدود ۲۴ دلار در ماه است (۲۴$ = ۳ × ۸$). جمع هزینه این آپشن حدود ۷۰ دلار در ماه خواهد بود.

با یک حساب سرانگشتی متوجه خواهید شد که با یک تغییر کوچک در استفاده از خدمات، حدود ۶۰ دلار در ماه (۶۰$ = ۷۰$ – ۱۳۰$) یا به عبارت دیگر ۴۶٪ (۰.۴۶ = ۱۳۰$ / ۶۰$) در هزینههایتان صرفهجویی خواهید داشت.

به یاد داشته باشید که سرویسهای کابلی شامل اینترنت نیز هستند. هر هزینه را به صورت جداگانه محاسبه کرده و با کمترین نرخ مدنظر قرار دهید. گاهی اوقات یک بسته اینترنت / کابلی میتوان ارزانترین گزینه باشد.

۵. هیچگاه به یک ارائهدهنده خدمت اکتفا نکنید.

به یاد داشته باشید که شرکت برقی محلیتان همواره بهترین جا برای ارائه خدمات نخواهد بود. بازار همواره در حال تغییر است و شرکتهای جدید میتواند خدمات دسترسی به برق بهتر و مقرونبه صرفهتری را به شما ارائه دهند.

برخی ایالتها خدمات گاز طبیعی و برق را از حالت انحصاری خارج کردهاند. این گزینهها را در منطقه خود جستجو کنید.

مفاد و بندهای قرارداد کنونی خود را مطالعه کنید. دانستن این شرایط به شما کمک میکند تا قیمت آنها را با دیگر شرکتها مقایسه کنید. به قبض خود نیز نگاهی بیاندازید. ببینید به ازای هر کیلو وات بر ساعت چقدر هزینه میپردازید چه در حالت نرخ ثابت چه متغیر. همچنین دقت داشته باشید که در چه تاریخی قرارداد شما منقضی خواهد شد.

۶. هیچگاه در پرداخت قبضها تأخیر نیاندازید.

قبضهای تاریخ گذشته میتوانند چند صد دلار در ماه برای شما هزینه بتراشند. اگر هزینههای شما همواره بیش از درآمدتان است، احتمال این وجود دارد که قبضهایتان را دیر پرداخت میکنید و اغلب مواقع مشمول جریمه میشوید.

در صورت وجود، امکان پرداخت خودکار را برای قبضهایتان فعال کنید.

امکان هشدار هنگام نزدیکشدن به موعد قبضها را فعال کنید.

روش سوم: از کارت اعتباری به شکل هوشمندانه استفاده کنید.

۱. بدانید که کارت اعتباری چگونه میتواند شما را به دردسر بیاندازد.

سهولت استفاده از کارت اعتباری به سرعت میتواند شما را به سمت خرجهای بیمورد و بدهیهای بیشتر سوق دهد. اگر عادت به این دارید که همه چیز را با کارت اعتباری بخرید ولی پول نقد کافی برای تسویه بدهیهایتان ندارید، بدانید که به زودی به دام بدهیهای سنگین خواهید افتاد و این روند ادامه خواهد داشت. چشم بر هم بگذارید خواهید دید که حداقل پرداخت ماهیانه شما بیش از حد توانتان شدهاست.

کنترل خریدهای وسوسهای به شما کمک میکند که به شیوهای هوشمندانهتر از کارت اعتباری استفاده کنید.

یاد بگیرید که چگونه اعتبارتان را مدیریت کرده، چطور و با چه رویکردی تراز مالی خود را پایین نگه داشته و چگونه از مزایای استفاده از کارت اعتباری برای کاهش هزینههای ماهیانه بهره ببرید.

۲. نسبت بدهی به درآمدتان را مدیریت کنید.

مجموع پرداخت بدهیهای شما از قبیل اقساط ماشین، اقساط وام دانشجویی و کارتهای اعتباری، نباید مساوی یا بیشتر از ۲۰ درصد درآمد ماهیانهتان باشد. اگر به این حد نزدیک هستید، دست از خرید با استفاده از کارت اعتباری برداشته تا بتوانید دیگر اقساطتان را پرداخت کنید. عدم توانایی در مدیریت سطح بدهیها نه تنها میتواند به اعتبار شما لطمه وارد کند بلکه امکان پسانداز برای دوران بازنشستگی را نیز از بین میبرد.

۳. جمع کل پرداخت بدهیهای ماهیانه خود را مشخص کنید.

برای مثال اگر هر ماه ۳۰۰ دلار برای اقساط ماشین، ۲۰۰ دلار برای وام دانشجویی و ۲۰۰ دلار برای کارت اعتباری خود میپردازید، جمع کلی پرداخت بدهیهای ماهیانه شما ۷۰۰ دلار خواهد بود.

در این مثال، اگر شما ۳۵۰۰ دلار درآمد ماهیانه داشته باشید، نسبت بدهی به درآمدتان برابر ۲۰ درصد خواهد بود. (۷۰۰$ = ۰.۲ × ۳۵۰۰$) اگر در ماه کمتر از این مبلغ درآمد دارید، پس میزان بدهیهای شما بسیار بالاست و نیاز به این دارید که پیش از هر خرید جدید دیگر، هر چه زودتر از مقدار آنها بکاهید.

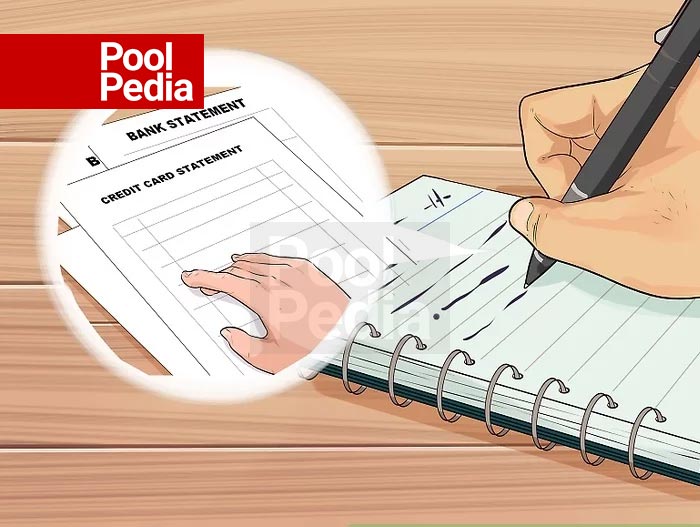

۴. گزارش کارت اعتباری خود را به صورت منظم چک کنید.

شما میتوانید از منابع مشخصی گزارش سالیانه کارت اعتباریتان را دریافت کنید. مبلغ کل بدهیها و تاریخچه پرداختیها شما در این گزارش مشخص شدهاست. روشی که کارت اعتباریتان را مدیریت میکنید به صورت مستقیم بر روی امتیاز اعتباری شما تأثیر دارد. همچنین وجود اشکال در گزارش کارت اعتباری میتواند به اعتبار شما لطمه جدی وارد کند. هر از چند وقتی این گزارش را مرور کنید تا ببینید که آیا نیاز کار خاصی برای بهبود امتیاز اعتباری خود انجام دهید و یا به اشکالات و خطاهای موجود در گزارشتان بپردازید؟

۵. متن توافقنامه کارت اعتباری خود را مطالعه کنید.

شما باید با تمام کارمزدهایی که شرکتهای ارائهکننده کارتهای اعتباری از شما کسر میکنند آشنایی کامل داشته باشید. کارمزدهای کارت اعتباری میتواند شامل کارمزد سالیانه، کارمزد تراکنشهای ترازنامه، کارمزد افزایش حساب و کارمزد دیرکرد باشد. آن نوع کارت اعتباری را انتخاب کنید که ساختار کارمزدی آن با نیازهای شما مطابقت داشته باشد. برای مثال، اگر میخواهید تراکنشی را از یک کارت با نرخ بالا به یک کارت با نرخ پایین انجام دهید، به دنبال کارتی بگردید که کارمزدی را برای انجام تراکنش از شما کسر نکند.

۶. حسابتان را تسویه کنید.

صورتحساب کارت اعتباری به شما میگوید با حداقل پرداختی ماهیانه چند ماه طول میکشد که حسابتان تسویه شود. اگر حساب شما بالا باشد، تسویه آن ممکن است چند سال طول بکشد و این موضوع میتواند نرخ بهره بسیار زیادی را به شما تحمیل کند. برنامهای بریزید که تا میتوانید در اسرع وقت حسابتان را تسویه کنید. اهداف مالی دیگرتان مانند پسانداز برای بازنشستگی را فدای این موضوع نکنید. اما مطمئنا باید بیشتر از آن حداقل مبلغ، پرداختی داشته باشید. وقتی در حال تسویه حساب خود هستید، سعی کنید خرید اعتباری دیگری انجام ندهید.