نگاهی به بهترین راههای سرمایه گذاری در بازارها

اینکه پول را کجا و چگونه سرمایه گذاری کنیم میتواند بر میزان ریسک و بازدهی کل سرمایهگذاری اثرگذار باشد. چه یک سرمایهگذار تازهکار و کمتجربه باشید، چه در این حوزه باتجربه به حساب بیایید باید در نظر داشته باشید که برای ایجاد ثروت در بلند مدت و داشتن امنیت مالی، مدیریت ریسک و یک استراتژی تخصیص سرمایه معقول از همه چیز مهمتر است.

گرچه مدیریت ریسک برای همه سرمایهگذاران ضروری است اما هر سرمایهگذار شرایط متفاوتی دارد و نیازمند یک استراتژی شخصیسازی شده است که براساس نیازهای مالی فردی در کوتاه مدت و بلند مدت منطقی باشد.

در نظر بگیرید یک سرمایهگذار بالقوه قصد دارد مبلغ ۱۰۰۰ دلار را سرمایهگذاری کند و میخواهد از طریق قرار دادن این مبلغ در بازارهای مالی کار خود را شروع کند. چه راههایی را میتوان برای سرمایهگذاری این پول هوشمندانه در نظر گرفت؟

شروع سرمایه گذاری

شکی در این نیست که اولین سرمایهگذاری بسیار مهم است. اما در میان همه هیجان، عصبیت و انتظار، اهمیت دارد که یک گرایش فکورانه را در طول فرایند سرمایهگذاری اتخاذ کنیم و عادات مثبت را – به عنوان بخشی از یک رویکرد حسابشده و همراه با خونسردی نسبت به بازارها – در خود گسترش دهیم.

قبل از آنکه پول سختبهدستآمده را روانه بازار کنید این نکات را در نظر بگیرید:

در نظر گرفتن اهداف

هدف از سرمایهگذاری چیست؟ قرار است تسهیلگر رشد بلند مدت باشد؟ درآمدی مداوم را به ارمغان آورد؟ به دنبال سود کوتاه مدت هستید؟ پاسخ به این سوالها میتواند تاثیر زیادی بر استراتژی سرمایهگذاری و انتخاب نهایی داشته باشد.

قواعد و مولفههای ریسک

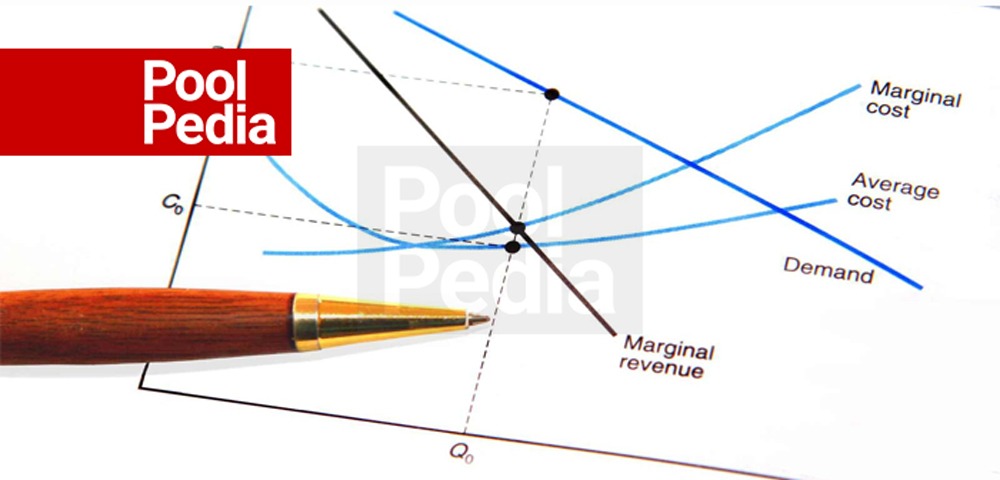

درست شبیه به صاحبان کسبوکار که یک برنامه کسبوکار دارند؛ سرمایهگذاران هم باید قواعد و دستورالعملهایی داشته باشند تا از آنها برای جهتدهی و متمرکز کردن تلاشهایشان استفاده کنند. برای نمونه، چه کیفیاتی (تکنیکال یا بنیادی) برای مشخص کردن سهام مناسب یا سایر سرمایهگذاریهایتان به کار میگیرید؟ در این فضا با گزینههای بیشماری طرفید، انتخابهایی گوناگون از سودی که قرار است تقسیم شود گرفته تا نسبت P به E و سایر موارد. برای آنکه تصمیم بگیرید کدام کیفیت بهترین عملکرد را دارد یک سرمایهگذار باید در حوزه مد نظرش به کسب سواد و دانش بپردازد و سپس وارد بازار شود.

شیوه سرمایهگذاری را به دقت انتخاب کنید

پس از آنکه قواعد و اهداف سرمایهگذاری را مشخص کردید، وقت آن میرسد که مدلی از سرمایهگذاری را انتخاب کنید. برای مثال سهام عادی بخرید، به سراغ صندوقهای قابل معامله در بورس بروید یا مدل دیگری را برگزینید.

در این شرایط با اعتماد به استراتژی خود قاطعانه عمل کنید. بویژه اگر قصد سرمایهگذاری بلند مدت دارید توجهی به افت و خیزهای کوتاه مدت قیمتها نشان ندهید.

حساب سرمایهگذاری باز کنید

نهایتا، سرمایهگذاران باید دقت کافی را به کار ببندند و یک کارگزار، مشاور یا مدیر پورتفولیوی معتبر و باکیفیت را انتخاب کنند. امروزه میتوانید از طریق اینترنت راحتتر و سریعتراز همیشه حساب باز کنید و نقل و انتقالهای لازم را به صورت الکترونیکی انجام دهید.

کجا سرمایه گذاری کنیم

بگذارید در ابتدا مختصرا به جای پاسخ به سوال چه باید کرد به سوال چه نباید کرد پاسخ دهیم.

بسیاری از سرمایهگذاران خودسر به سرعت به غریزه خود اعتماد میکنند یا جذب نصایح دیگران میشوند و گمان میکنند به راحتی میتوانند پول بادآورده به جیب بزنند.

در این شرایط عدهای به دنبال بازار بالقوه پرمنفعت اما پرخطر ارزرمزها میروند. گرچه چنین استراتژیهایی به شکل آنی جذاب به نظر میآیند با ریسکهای زیادی همراهاند و در بلند مدت بازدهی قابل توجهی ندارند.

به جای چنین اقداماتی، یک یا ترکیبی از سرمایهگذاریهای متفاوت که ریسک کنترلشدهای دارند را در نظر بگیرید.

درست است که برای مثال با سرمایهگذاری ۱۰۰۰ دلار قرار نیست پول پارو کنید اما در نظر داشته باشید که سرمایهگذاران ثروتمند نیز به هر حال از جایی شروع کردهاند.

رشد محافظهکارانه و سرمایهگذاری درآمد

دیگر روزگار قایم کردن پول در بالشت و خاک کردن آن در حیاط پشتی به سر آمده است. امروزه علی رغم نوسانات بازار، این واقعیت غیرقابل انکار است که سرمایهگذاریهای بلند مدت مثلا ۵ تا ۱۰ ساله یا بیشتر، به احتمال بسیار زیاد ارزش پول را افزایش خواهد داد.

برای مثال داراییهایی چون طلا، دلار آمریکا یا داراییهایی که دلار آمریکا را به عنوان پشتوانه دارند، سهام ابرشرکتها و … همه میتوانند گزینههای منطقی برای سرمایه گذاری اولین ۱۰۰۰ دلار شما باشند. در ادامه به پنج ایده دیگر برای سرمایهگذاری اشاره میشود که براساس سه شاخص انتخاب شدهاند: کمریسکبودن نسبی، نرخ بازگشت منطقی اثباتشده در طول زمان و هزینه مالکیت کم.

اوراق قرضه

در دورانی که به شکل تاریخی نرخ سودها کم بود، اوراق قرضه چندان مورد توجه قرار نمیگرفت و سرمایهگذاران به دنبال شیوههای دیگری همچون سهام، صندوق قابل معامله در بورس، صندوق سرمایهگذاری املاک و … حرکت میکردند. اما با افزایش نرخ سود و پدیدآمدن گزینههای دیگری از اوراق به جز اوراق خزانه ایالات متحده درک جدیدی از بازار اوراق قرضه پدید آمده و بسیاری پی بردهاند که این اوراق میتواند مکمل خوب و عاقلانهای برای یک سبد سرمایه گذاری باشند.

گواهی سپرده

در زمان نگارش این مقاله سود گواهیهای سپرده حدود ۲.۷ تا ۳ درصد است و مسلما به همین جهت میتوان دلایلی جهت نامطلوب بودن این مدل سرمایهگذاری اقامه کرد. اما مجددا باید تاکید کرد که اگر نرخ سود به بالارفتن ادامه دهد- و اقتصاددانها در سطح جهانی به این روند افزایشی باور دارند – میتوان ادعا کرد گواهی سپرده برای سرمایهگذارانی که نگران ریسکاند یک گزینه جذاب است که سودی بیریسک و دردسر را ظرف ۱۲ تا ۲۴ ماه ممکن میسازد.

حساب بازنشستگی فردی

مزایای مالیاتی، سرمایهگذاری مجدد سود و ویژگیهای مثبت مربوط به برنامههای بازنشستگی از جمله دلایلی هستند که میتواند فرد را به انتخاب حساب بازنشستگی فردی سنتی یا حساب بازنشستگی فردی راث وادارد.

با توجه به ویژگیهای خاص این صندوقها که امکان به تعویق انداختن سرمایهگذاری ماهانه را فراهم میکند، با مبالغ کمتر هم میتوانید به سرمایهگذاری بپردازید و بخشی از پولتان را هم روانه بازارها کنید.

صندوق سرمایهگذاری مبتنی بر شاخص

این صندوقهای سرمایهگذاری مشترک (برای مثال انواعی که براساس S&P ۵۰۰، نزدک و … کار میکنند) بهترین راه دنبال کردن نصایح وارن بافت است که زمانی با بررسی دادهها نشان داد سرمایهگذاری در صندوقهای کمهزینه مبتنی بر شاخص میتواند سود بیشتری از سایر بازارها به ارمغان آورد.

آموزش مالی معتبر

نباید فراموش کرد که دانش و تجربه داراییهای قدرتمندی برای سرمایهگذارانی به حساب میآید که متکی به خود هستند.

با در نظر داشتن این نکته باید گفت یک راه هوشمندانه سرمایهگذاری میتواند هزینهکردن پول در راه فراگیری دانش مالی باشد. از کتابها گرفته تا دورههای آموزشی میتوانند در این راه موثر باشند و در عمل نمیشود ارزش مشخصی روی به دستآوردن این دانش گرانبها گذاشت.

سرمایهگذاریهای کوتاهمدت و پرریسکتر

در این بخش به راههایی میپردازیم که احتمالا بیشتر مورد علاقه افرادی است که به دنبال درآمد و سود بیشترند و روشهای تهاجمیتر سرمایهگذاری را دنبال میکنند. گرچه نباید این نکته را از ذهن دور داشت که روشهای تهاجمیتر سرمایهگذاری یعنی قبولکردن متغیرهایی که همزمان ریسک سرمایهگذاری را هم افزایش میدهند.

یک سرمایهگذار تحصیلکرده و بادانش باید یک برنامه تجاری و استراتژیهای مدیریت ریسک داشته باشد تا در شرایط لازم خطرات و زیانهای احتمالی را مدیریت کند.

هر چه قدر که یک سرمایهگذار بیشتر درباره بازارهای مالی و طبقهبندی داراییهای مختلف بیاموزد میتواند با اعتماد به نفس بیشتری به انتخاب مسیرهای سرمایهگذاری بپردازد که نیازهای فعلی و آتیاش را تامین میکنند.

معامله سهام، آتی و فارکس

میلیونها سرمایهگذار از سراسر جهان شانس خود را در معاملات سهام آزمایش میکنند. با استفاده از تحقیقات آنلاین و ابزارهای کارگزاری راهاندازی و تجارت با یک حساب شخصی و مبلغی کمتر از ۱۰۰ دلار هم به سادگی شدنی است.

گرچه تمام اینها راههایی فوقالعاده برای سرمایهگذاری و درآمدزایی بیش از متوسط بازار است اما پیچیدگی بازارها و تجارت، میتواند تهدیدهایی جدی ایجاد کند و زیان سرمایهگذاران و تجار کمتجربه را چندین برابر سازد.

در نهایت هر فردی که علاقهمند است شیوه تجارت در بازارها را بیاموزد باید ابتدا سرمایهگذاری مناسبی در حوزه تحصیلی داشته باشد تا بتواند با دانش به معامله بپردازد.

تامین مالی جمعی/ وامدهی همتابههمتا

امروزه تامین مالی جمعی را میتوان یک فرصت سرمایهگذاری در دسترس قلمداد کرد؛ بویژه با وجود انتخابهایی برای تامین مالی جمعی که بازدهیشان بیش از سرمایهگذاریهای سنتی و درآمد ثابت است این گزینه جذابتر هم شده است.

علاوه بر اینها، سایتهای تامین مالی جمعی قدمهایی در راستای شفافیت بیشتر نیز برداشتهاند که به سرمایهگذاران کمک میکند فرصتها را بهتر تشخیص دهند، فکورانهتر انتخاب کنند، به اطلاعات اعتباری دسترسی داشته باشند و سرنوشت پروژههای متفاوت را دنبال کنند. تمام این گزینهها جهت یک تصمیم سرمایهگذارانه هوشمندانهتر یاری دهندهاند.

استراتژیهای اختیار معامله (آپشن)

اختیار معامله یا آپشن نوعی قرارداد قانونی بین خریدار و فروشنده به حساب میآید که براساس آن خریدار، حق خرید یا فروش یک دارایی مشخص را در قیمتی توافقی و تا زمانی معین، از فروشنده خریده و برای در اختیار داشتن حق مذکور تا آن زمان، مبلغی را به فروشنده پرداخت میکند.

تنوع، هزینه کم و دسترسی آسان تنها تعدادی از دلایل این نکته است که معاملات آپشن در سالهای اخیر محبوبیت گستردهای یافته. استراتژیهای آپشن از اختیار خرید و اختیار فروش تا معاملات پیچیدهتر را در برمیگیرد و میتواند نقش موثری در کنترل ریسک و سودآوری در بازارهای پرنوسان داشته باشد.

درست مثل معامله سهام، آتی و فارکس باید گفت پیچیدگی و طبیعت متغییر بازارهای آپشن هم باعث شده عموما سرمایهگذارانی در این بازارها عملکرد موفقیتآمیز داشته باشند که تمرین و تجربه لازم را کسب کرده و مهارتهای معاملات آپشن را آموخته باشند.

در پایان باید اشاره کنیم که هیچ راهحل جادویی و سریعی وجود ندارد که به راحتی باعث رشد سرمایه اولیه شما شود و هیچ ریسکی را هم متوجه پولتان نکند. اما گزینههای زیادی در دسترس است که این امکان را ایجاد میکند سرمایهگذاران یک دارایی یا دستههایی از دارایی را برای سرمایهگذاری انتخاب کنند که به اهداف شخصی و ریسکپذیریشان نزدیک باشد.

در این فضا، سرمایهگذاران تازهکار باید ابتدا با محافظهکاری بیاندیشند و قبل از ورود به معاملات مطمئن شوند که دانش و اطلاعات کافی را کسب کردهاند.