در این مطلب در مورد نسبت قیمت به درآمد یا همان P/E صحبت میکنیم.

نسبت P/E یا قیمت به درآمد نسبتی برای ارزیابی یک شرکت است که قیمت فعلی سهم را در قیاس با سود هر سهم (EPS) میسنجد. نسبت قیمت به درآمد بعضاً به عنوان ضریب قیمت یا ضریب درآمد نیز شناخته میشود.

نسبت P/E توسط سرمایه گذاران و تحلیلگران برای تعیین ارزش نسبی سهام شرکت در مقایسه با شرکت دیگر استفاده میشود. همچنین میتوان از آن برای مقایسه یک شرکت با سابقه تاریخی خود یا مقایسه بازارهای مختلف در برابر یکدیگر یا با گذشت زمان استفاده کرد.

نکات کلیدی

• نسبت قیمت به سود یا پی به ای، قیمت سهم یک شرکت را به سود هر سهم مربوط میکند.

• نسبت بالای P/E میتواند به معنای بهای بیش از حد سهام شرکت باشد و یا اینکه سرمایه گذاران انتظار دارند شرکت در آینده نرخ رشد بالایی داشته باشد.

• شرکتهایی که هیچ درآمدی ندارند و یا زیانده هستند، نسبت P/E ندارند زیرا هیچ رقمی برای قرار گرفتن در مخرج کسر وجود ندارد.

• در عمل از دو نوع نسبت P/E گذشته و آینده استفاده میشود.

فرمول و محاسبه نسبت P/E

فرمول و محاسبهای که برای فرآیند پی به ای استفاده میشود بشرح زیر است:

درآمد هر سهم (EPS)/قیمت سهم در بازار= P/ E

برای تعیین مقدار P/E، کافی است قیمت فعلی سهام را بر سود هر سهم (EPS) تقسیم کنید. قیمت سهام فعلی (P) را میتوان با مراجعه به وب سایت بورس یا سایتهای مشابه پیدا کرد، این نرخ خاص بیانگر پولی است که سرمایه گذاران باید برای خرید یک سهم بپردازند. EPS کمی پیچیدهتر است.

EPS در دو شکل اصلی دیده میشود. اولین مورد معیاری است که در بخش تحلیل بنیادی اکثر سایتهای مالی ذکر شده و با علامت «(P/E (TTM»نمایش داده میشود که TTM مخفف وال استریتی برای «به مدت ۱۲ ماه» است. این عدد عملکرد شرکت را طی ۱۲ ماه گذشته اعلام میکند. نوع دوم EPS در گزارشهای درآمدی یک شرکت یافت میشود که اغلب EPS راهنما را ارائه میکند. این نرخ خوش بینانهترین تخمین شرکت در مورد درآمدی است که انتظار دارد در آینده کسب کند.

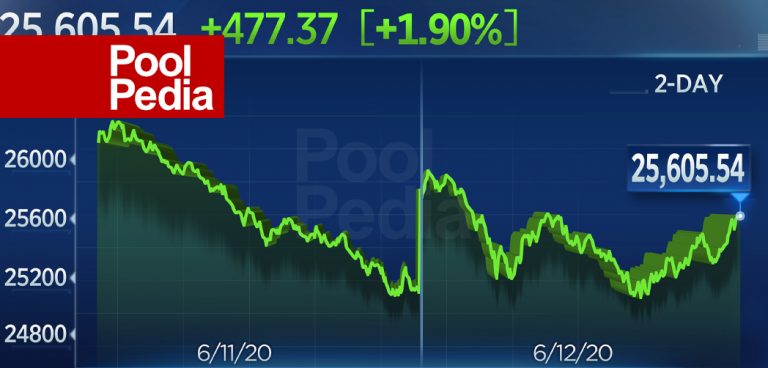

بعضی اوقات، تحلیلگران به روند ارزش گذاری بلند مدت علاقهمند هستند و معیار P/E ۱۰ یا P/E ۳۰ را در نظر میگیرند که به ترتیب میانگین درآمد ۱۰ سال گذشته یا ۳۰ سال گذشته است. این اقدامات معمولاً هنگام تلاش برای سنجش ارزش کلی یک شاخص سهام مانند S&P ۵۰۰ مورد استفاده قرار میگیرد زیرا این معیار بلند مدت میتواند تغییرات در چرخه تجارت را نمایش دهد. نسبت پی به ای شاخص اس اند پی ۵۰۰ از حداقلی معادل ۶ واحد در سال ۱۹۴۹ به بیش از ۱۲۰ واحد (در سال ۲۰۰۹) افزایش یافته است. میانگین P/E بلند مدت برای S&P ۵۰۰ تقریباً ۱۵ واحد است، به این معنی که سهام موجود در این فهرست ۱۵ برابر بیشتر از درآمد متوسط وزنی خود قیمت میگیرند.

پی به ای فوروارد

دو نوع معیار متداول برای پی به ای عبارتند از P/E فوروارد یا آینده و P/E تریل. یک نوع سوم و کمتر متداول از مجموع دو کوارتر واقعی گذشته و تخمین دو کوارتر بعدی استفاده میکند.

پی به ای فروارد از تخمین درآمدهای آینده استفاده میکند و نه گذشته. این شاخص که گاهی اوقات پی به ای تخمینی نامیده میشود برای مقایسه سود فعلی با سودهای آینده مفید بوده و به ارائه تصویری شفافتر از درآمد، بدون تغییرات احتمالی و سایر تنظیمات حسابداری، کمک میکند.

با این حال، مشکل ذاتی P/E این است که شرکتها میتوانند سود سه ماهه بعدی خود را دست پایین اعلام کنند تا برآورد P/E را ناکارآمد کنند. سایر شرکتها ممکن است برآورد را بیش از حد ارزیابی کنند و بعداً آن را در اعلام درآمد بعدی خود تعدیل کنند. علاوه بر این، تحلیلگران مستقل ممکن است تخمینهایی ارائه کنند که با تخمینهای شرکت متفاوت باشد و باعث ایجاد سردرگمی شود.

پی به ای تریل

P/E تریل با تقسیم قیمت سهام فعلی بر کل درآمد EPS در طی ۱۲ ماه گذشته، به عملکرد پیشین متکی است. این معروفترین معیار P/E است زیرا با فرض اینکه شرکت درآمد دقیق گزارش کرده باشد هدفمندترین گزینه است. برخی از سرمایه گذاران ترجیح میدهند به P/E تریل توجه کنند زیرا به برآورد درآمد فرد دیگر اعتماد ندارند. اما P/E تریل نیز کاستیهایی دارد زیرا عملکرد گذشته یک شرکت، نشانگر رفتار آینده نیست.

بنابراین معامله گران باید بر مبنای درآمدهای آینده سرمایه گذاری کنند، نه گذشته. این واقعیت که نرخ EPS ثابت است در حالی که قیمت سهام در نوسان است نیز یک مشکل دیگر است. اگر اتفاقی در یک کمپانی بزرگ، قیمت سهام را به میزان قابل توجهی بالاتر یا پایینتر ببرد P/E تریل بازتاب کمتری از این تغییرات را نشان خواهد داد.

با کاهش قیمت سهام سهام شرکت، نسبت P/E تریل نیز تغییر خواهد کرد اما در حالیکه قیمت روز به روز در حال تغییر است گزارش درآمدی تنها هر سه ماه یکبار منتشر میشود. در نتیجه، برخی از سرمایه گذاران P/E فروارد را ترجیح میدهند. اگر نسبت P/E فروارد پایینتر از نسبت P/E تریل باشد بدین معنی است که تحلیلگران انتظار دارند درآمد کمپانی افزایش یابد. اگر P/E فروارد از نسبت P/E فعلی بیشتر باشد، تحلیلگران انتظار دارند که درآمد کاهش یابد.

ارزیابی P/E

نسبت قیمت به درآمد یا P/E یکی از رایجترین ابزارهای تحلیل سهام است که توسط سرمایه گذاران و تحلیلگران برای تعیین ارزش سهام استفاده میشود. این نسبت علاوه بر این که نشان میدهد قیمت سهام یک شرکت بیش از حد بالا یا پایین رفته است، میتواند نشان دهد که وضعیت یک سهم در مقایسه با صنعت مربوطه یا معیاری مانند شاخص S&P ۵۰۰ چگونه است.

در اصل، نسبت قیمت به درآمد نشانگر مبلغی است که یک سرمایه گذار بایستی برای دریافت یک واحد از سود آن شرکت سرمایه گذاری کند. به همین دلیل است که گاهی اوقات P/E به عنوان ضریب قیمت شناخته میشود زیرا نشان میدهد که سرمایه گذاران تا چه میزان حاضر به پرداخت پول در ازای درآمد هستند. اگر یک شرکت در حال حاضر با ضریب P/E معادل ۲۰ معامله گردد، نشان دهنده این است که یک سرمایه گذار حاضر است ۲۰ دلار را برای ۱ دلار از درآمد فعلی پرداخت کند.

نسبت P/E به سرمایه گذاران کمک میکند تا ارزش بازار یک سهم را در مقایسه با درآمد شرکت تعیین کنند. به طور خلاصه، نسبت P/E نشان دهنده مبلغی است که بازار حاضر است براساس درآمد گذشته یا آینده یک سهم بپردازد. P/E بالا میتواند به این معنا باشد که قیمت سهام نسبت به سود بالاست و احتمالاً بیش از حد گران است. در مقابل P/E پایین ممکن است نشان دهد که قیمت فعلی سهم نسبت به سود کم است.

+ There are no comments

Add yours